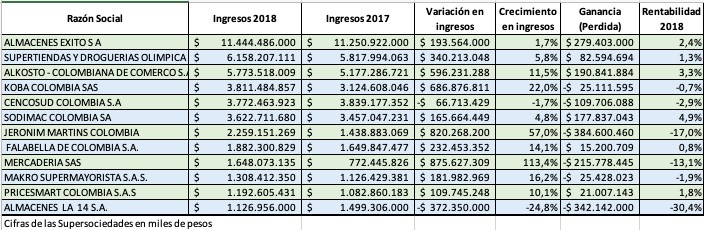

La llegada de los supermercados con descuento liderados por Tiendas D1 de propiedad de los Santodomingo, Tiendas Ara de la multinacional portuguesa Jerónimo Martins, y Justo & Bueno de Bakery Business International (BBI), pusieron patas arriba el comercio minorista tradicional. Sacaron de su zona de confort a las Supertiendas y Droguerías Olímpicas de propiedad de la familia Char e incluso a grandes almacenes de superficie como El Éxito, Carulla y Surtimax del mismo dueño, el grupo francés Casino.

En su agresiva estrategia de expansión las ventas de estas tiendas aumentaron un 44,7 % en el 2018, pero a pérdida. Por cada $ 100 en ventas perdieron casi $ 45 pesos, dinero que en alguna proporción se fue para los bolsillos de los colombianos.

Aunque es normal que los nuevos jugadores entren a pérdida para conseguir mercado y que pasen unos diez años antes de generar utilidades, no deja de ser una apuesta que requiere de un gran músculo financiero. Tal es el caso de Koba Colombia o Tiendas D1, cuyo principal accionista es Valorem, holding de la Familia Santodomingo, que comenzó operaciones en el 2009, y luego de nueve años, en 2018, con más de 800 tiendas a nivel nacional, alcanzó un nivel de pérdidas relativamente bajas, equivalente al 1,7 % de los ingresos, con la expectativa de lograr generar utilidades desde el año entrante.

En solo tres años, la compañía panameña BBI propietaria de Mercadería S.A.S. o Justo & Bueno aumentó sus ventas en un 113,4 %, con unas pérdidas equivalentes al 13,1 % de sus ingresos en más de 550 locales. Creada por un grupo de inversionistas locales que habían participado en la fundación de las Tiendas D1, su apertura trajo enfrentamientos de competencia desleal y presunta restricción de la competencia, demanda y contrademanda, entre Koba y Mercadería SAS.

Una de las estrategias comerciales que los ha impulsado es colocar locales vecinos a los exitosos Café Tostao, también de su propiedad. Ambos negocios tienen como accionista al Grupo Reve, que ha recibido recursos de los fondos colombianos Mercantil Colpatria, Altra Investments, y la estadounidense Alutralis Partners para acelerar su proceso de expansión.

Por su parte, la portuguesa Jeronimo Martins de Colombia, dueña de los almacenes Ara, tuvo un buen año en ventas, las aumentó en un 57%, $ 820.268 millones, pero de nuevo con pérdidas, en este caso, de $ 342.142 millones por cuenta del proceso de expansión. En noviembre del año pasado, Jeronimo Martins indicó que invertirá entre $ 1,8 y 2,1 billones de pesos para abrir más tiendas en el país, que a esa fecha eran 475.

Claramente estas tres alternativas de bajo precio le están mordiendo el mercado a los supermercados tradicionales que han visto migrar a sus consumidores y por ende los han forzado a plantear estrategias novedosas para competir.

Sin embargo, Almacenes Éxito continúa siendo el más grande en el mercado, y la quinta empresa con más ventas en el país. Gracias a sus 540 almacenes en el país en diferentes formatos, obtuvo una rentabilidad neta del 2,4 % mejor que el año anterior (1,9 %). Un crecimiento que se le atribuye en gran parte a la implementación de innovaciones en los formatos: Éxito Wow, Viva, Carulla FreshMartek y Surtimayorista.

Supertiendas Olímpica, cuyos resultados a diferencia de los demás, incluye el negocio de droguerías, tuvo una rentabilidad de 1,3 %, inferior a la presentada en el 2017 (2.1 %) a pesar de que sus ventas crecieron $340.213 millones, posiblemente debido a que ha le ha tocado reducir los márgenes e invertir en nuevos locales en pueblos y ciudades de la Costa Atlántica para enfrentar la competencia de Tiendas Ara y desde este año las Tiendas D1.

Almacenes La 14, en cambio, que lleva más de 50 años en el mercado, no tuvo un buen 2018, la familia Cardona, que tomó nuevamente el control administrativo a través de Gustavo Andrés Cardona, nada que repunta, en el 2018 sus ingresos se redujeron en $ 372.350 millones, equivalente a – 24,8 % frente al 2017.

Cencosud de Chile, controlada por el inmigrante alemán Host Paulmann y que opera en Colombia con los supermercados Jumbo y Metro, sigue sin lograr cifras positivas. No así, la también chilena Falabella, bajo el control de siete familias descendientes del fundador, Salvatore Falabella, que logró un buen crecimiento en ventas del 14,1 %, pero con una utilidad baja, de 0.8%. Claro que esta familia es a través de Falabella, también dueña en un 49 % de Sodimac Corona (en compañía de la Organización Corona) creció tanto en ventas como en utilidad, un porcentaje muy similar 4,8 % y 4,9 %, o sea, lo que creció, lo ganó.

Por último, Alkosto – Colombiana de Comercio, cuyo socio mayoritario es Manuel Santiago Mejía, tuvo un buen año, creció en ventas un 11,5 % y en utilidades un 3,3 %, una utilidad que, en proporción, demuestra un mejor desempeño que los grandes: Almacenes Éxito, y Supertiendas y Droguerías Olímpica.

En general, el comercio minorista, tuvo un año con resultados mixtos, puesto que creció en ventas, un 9,2 % (de $ 29,9 billones en 2017 a $ 32,7 billones en 2018) pero a costa de su rentabilidad, que fue negativa en un 2,2 % (resultado neto/ingresos totales). Unos resultados planteados en buena medida por los almacenes de descuento, y su agresiva estrategia de expansión.