Fuente: La Republica

D1 alcanzó 50,3% del mercado de discounters seguido de Ara (23,2%) y Justo y Bueno (10,7%)

lunes, 5 de agosto de 2019

GUARDAR

La variación que presentó el mercado en los últimos cinco año fue de 510,70%

Laura Neira Marciales – lneira@larepublica.com.co

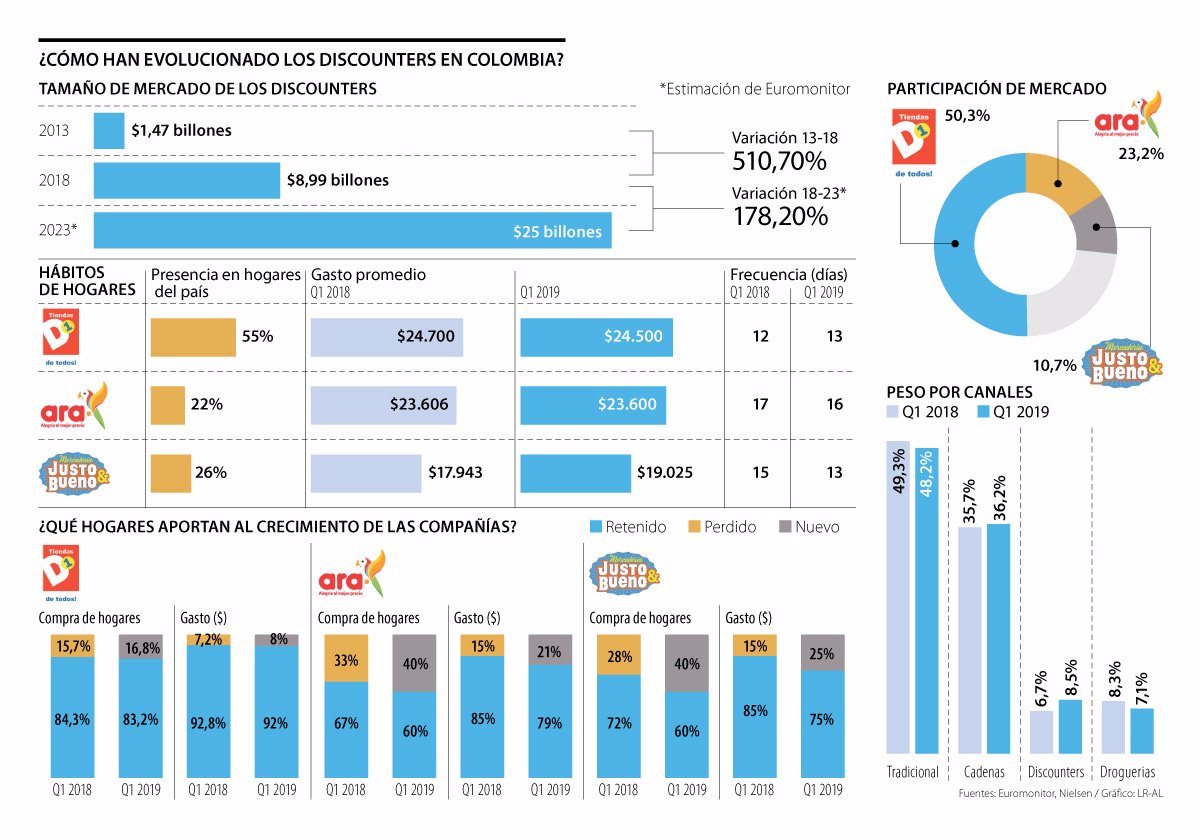

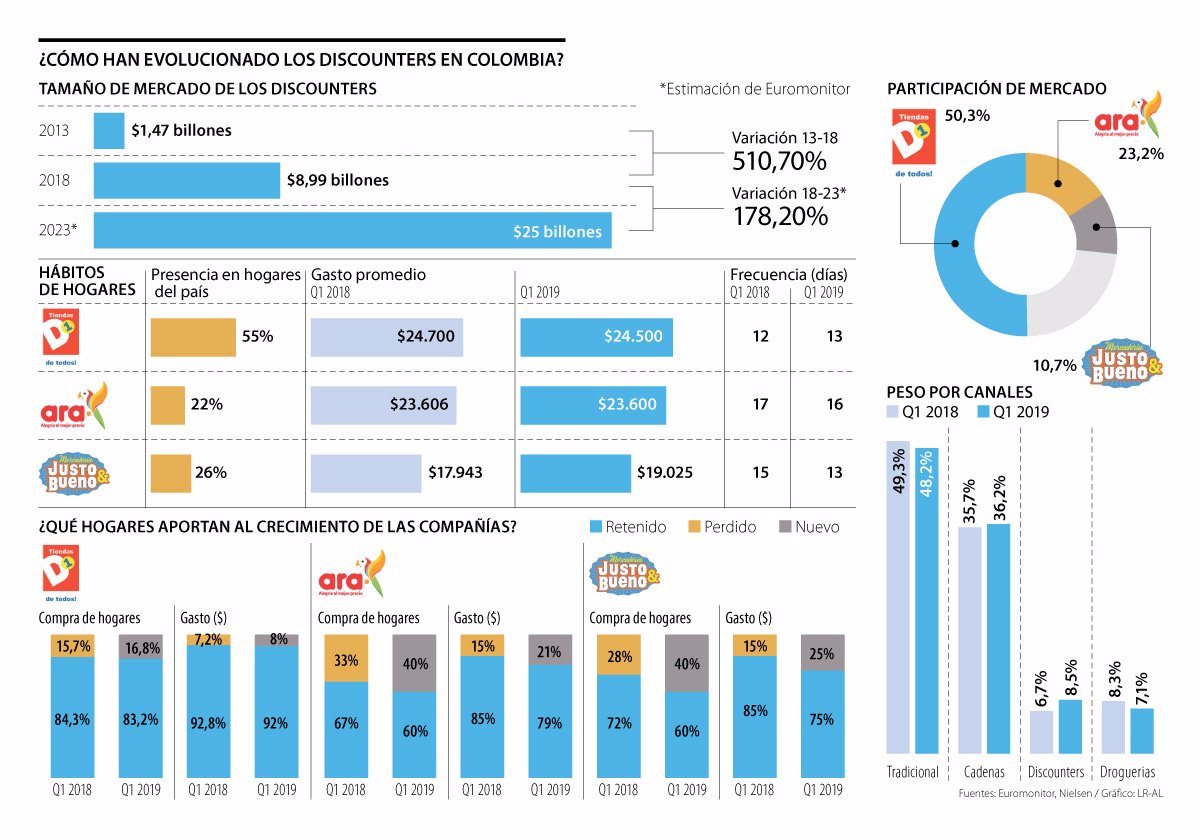

El los últimos años los discounters han tenido un desarrollo de 510,70%, pues mientras que en 2013 movían $1,47 billones, en 2018 lograron que la cifra ascendiera a $8,99 billones, según cifras de Euromonitor, que además hace una proyección de $25 billones para 2023.

Actualmente, el mayor porcentaje del mercado se lo reparten entre D1, que cuenta con 50,3%, seguido por Ara que tiene 23,2% y Justo y Bueno, que se lleva 10,7% del mercado.

Sin embargo, Paola Navas, ejecutiva de retail vertical de Nielsen Colombia, explicó que “todos los discounters están en una etapa de desarrollo distinta, por lo que no se puede decir que uno sea mejor que el otro, tienen concentraciones y planes distintos”.

En el caso de D1, fue uno de los primeros actores en llegar al país con este modelo, por lo que se ve como uno de los más grandes, además, tiene una presencia en los hogares colombianos de 55% y mantiene una frecuencia de ida de los clientes de aproximadamente 13 días, así como un gasto cercano a los $24.500.

Navas, afirmó que “a pesar de que para ellos Bogotá en gasto es el más importante, debemos esperar cómo le va con su expansión en la Costa y Barranquilla”.

LOS CONTRASTES

PAOLA NAVAS EJECUTIVA DE RETAIL VERTICAL DE NIELSEN COLOMBIA

“Todos los discounters están en una etapa de desarrollo distinta, por lo que no se puede decir que uno sea mejor que el otro, tienen concentraciones y planes distintos”.

JUAN ESTEBAN ORREGO DIRECTOR DE FENALCO BOGOTÁ CUNDINAMARCA

“Los hard discounts han cambiado el modelo para bien de los consumidores. Aunque han afectado a las tiendas de barrio también les han abierto una gran oportunidad”.

Por su parte, Ara a alcanzado una presencia en los hogares de Colombia de 22%, “y aunque todavía se ve una brecha muy grande con respecto al líder, está en su proceso de expansión, sobre todo en distintas zonas de Bogotá y sus al rededores, pero es importante resaltar que tiene una ticket promedio de $23.600 y una frecuencia de 16 días, además que su fuerte es la zona del eje cafetero que fue donde iniciaron”, agregó Navas.

Con respecto a Justo y Bueno, tiene una penetración en los hogares colombianos de 26%, pero todavía tiene un gasto ocasional muy bajo con respecto a los otros, pues es de aproximadamente $19.025, pero iguala al líder en cuanto a la frecuencia, pues tiene una tasa de 13 días. “Aún así les falta tener un consumidor que aumente su gasto promedio en la tienda. Su fuerte está en Bucaramanga, pues fueron de los primero en llegar allá, y su foco de expansión se encuentra en Bogotá”.

Con estos resultados, la ejecutiva de retail, concluyó que “los discunters están tomando fuerza, pues han logrado aumentar su ticket de compra y acercarse al promedio de las cadenas de retail que es de aproximadamente $40.000”.

Por otro lado, Juan Esteban Orrego, director de Fenalco Bogotá Cundinamarca, aseguró que “los hard discounts han cambiado el modelo para bien de los consumidores. Aunque han afectado a las tiendas de barrio también les han abierto una gran oportunidad, pues aunque los afecten un poco en el momento de apertura, por la curiosidad de las personas, siguen teniendo un plus que es el de tener un horario un poco más amplio y darle flexibilidad en los pagos a sus clientes o fiarles, cosa que no podrían hacer las tiendas”.

Asimismo, agregó que “los superetes si tienen una gran competencia ahí, aunque de todos modos muchas personas siguen buscando algunos productos de marcas reconocidas. A las grandes superfiicies también les hace una mella la aparición de este nuevo modelo, aunque se puede decir que el mercado es creciente y cambiante”.

Por ello, Navas aseguró que “si bien estas cadenas iban dirigidas en un principio a personas de estratos más altos y esto afectó a las grandes superficies, ellos respondieron con transformaciones en sus modelos, como Éxito Wow, Carulla Fresh Market o Jumbo con sus mundos, ofreciendo nuevas experiencias, y aunque su crecimiento no sea tan rápido como el de los lowcost, sí es constante” y agregó que “el foco de expansión de los discounters se amplió y ahora se quieren dirigir estratos un poco más bajos, por lo que las tiendas también deberán buscar transformarse”.

Adicionalmente, según el análisis de Nielsen, “los discounters crecen a 29,7% mientras, que el tradicional está estable. También llega a 73%, aumentando tres puntos porcentuales de penetración, con un gasto promedio de $27.990 y una frecuencia de compra de cada 11 días”, explican en su informe.

Asimismo, dicen que “el crecimiento de Ara y Justo y Bueno se explica principalmente por shifting del canal tradicional e independientes. Para el caso de Justo y Bueno, su crecimiento afecta a D1, más que a las cadenas” y destacan que “los supermercados llegaron al 95% de los hogares colombianos en el Q1 19, mantienen la frecuencia cada cuatro días y una factura promedio en $36.550; predominando las de pocos ítems y pagos en efectivo”.

Por otro lado, Cesar Caballero, gerente de Cifras y Conceptos, aseveró que “si bien estos supermercados lowcost transformaron el mercadeo al detal en Colombia, golpeando las grandes superficies, así como a las pequeñas tiendas de barrio, debemos ver si esto es sustentable en el tiempo, pues según la información que dan a conocer todavía no han llegado al punto de equilibrio, pero siguen invirtiendo para ganar nuevos segmentos de mercado, pero la pregunta es qué tanta caja tienen para soportar esto”.

Con respecto a las proyecciones de Euromonitor para 2023, Caballero explicó que “no es que se vaya a vivir una disminución en el crecimiento de estas compañías, sino que su base es cada vez más grande, por lo que aunque el crecimiento sea constante, no se va ver con la misma dimensión que se veía antes”.

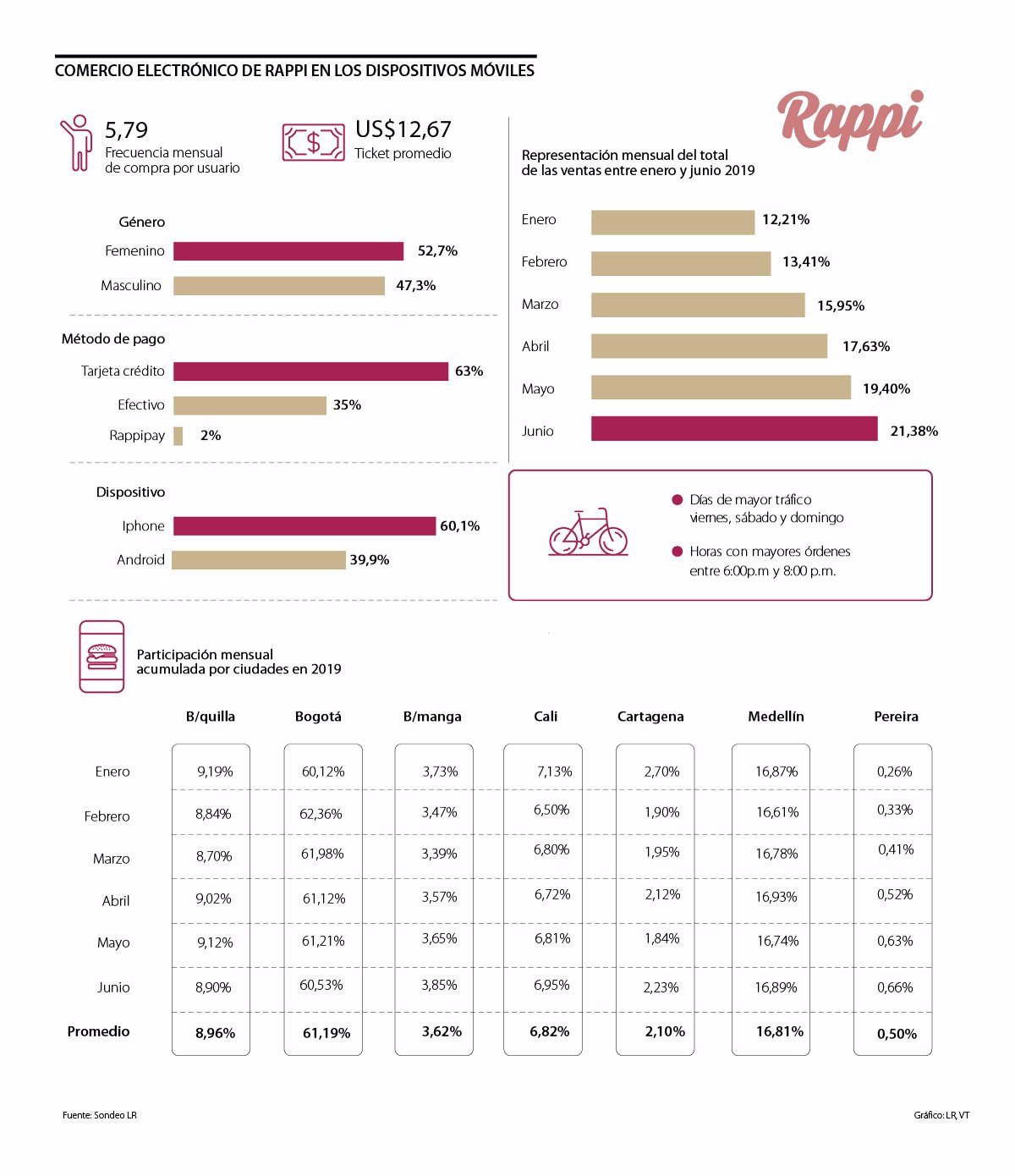

Latinoamérica representa 1,9% de las ventas retail por e-commerce

Las ventas por internet cada vez tiene más fuerza, pues son una forma más rápida para adquirir un producto, además trae mayores beneficios como descuentos, productos exclusivos y demás. Por este desarrollo, actualmente Latinoamérica representa cerca de 1,9% de las ventas de retail por e-commerce.

Además, Statista proyectó que este año la región superará los 155 millones de compradores digitales y prevé las ventas en retail de comercio electrónico en la región superen los US$64.400 millones este año.