Las dinámicas de consumidores, canales y marcas de consumo masivo en Colombia cambiaron. Así lo revela la división de consumo masivo de Kantar, que analiza cuáles son los canales de compra que están creciendo, cuál es el perfil de los consumidores de la canasta de consumo masivo (FMCG) y qué tendencias se imponen.

Radiografía del consumo masivo

Shopper

Hasta hace poco, las marcas llegaban a sus audiencias por medio del denominado go to market, es decir, el fabricante pone el producto en la tienda o formato de compra y el consumidor lo adquiere allí. Ahora, empieza a ganar terreno el go to shopper: el consumidor no se desplaza para adquirirlo, lo hace por las compras online o las ventas por catálogo, estas últimas siempre han existido, pero nunca lograban el dinamismo actual.

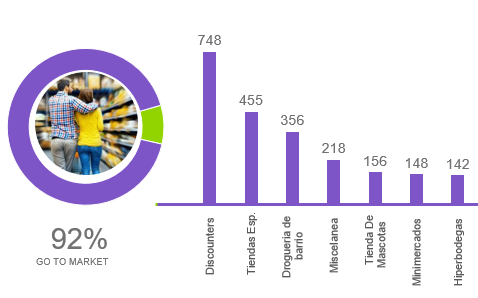

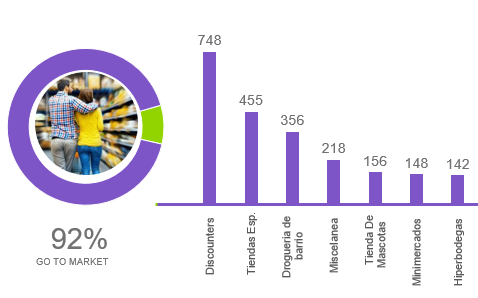

“Es una modificación que -sobre cifras- es leve pero notable para el mercado. En la actualidad, el go to shopper abarca el 8% del presupuesto del hogar, donde tradicionalmente era todo para el go to market, el cual sigue siendo la mayor parte (92%). Claramente, no es una inclinación abrupta, pero está generando una evolución”, explica Jaime García, director comercial división de consumo masivo de Kantar.

A propósito del go to shopper, García señala que durante 2018, el canal de compras por internet ganó 133 mil nuevos hogares, en sintonía con el canal de venta directa que está cambiando su portafolio de categorías. Es de resaltar que, entre estos dos sectores, existen 14 canales de compra que aumentaron su penetración en los hogares colombianos; siendo los primeros siete del ranking los más dominantes.

Publicidad

*Cifras en miles de hogares.

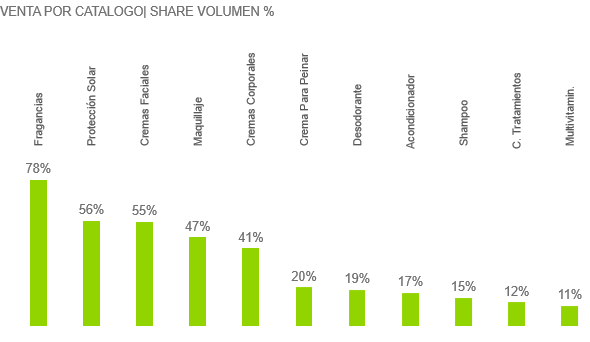

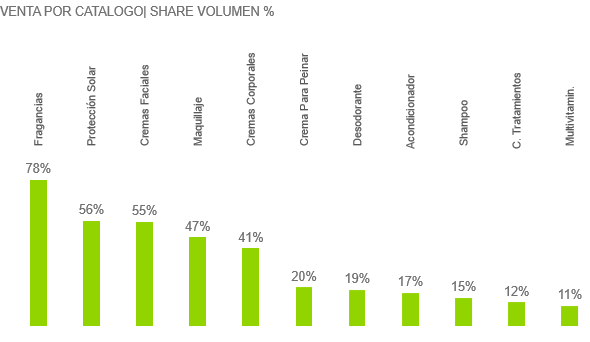

Ventas por catálogo

Así como el comercio electrónico ha ganado transcendencia en la canasta de consumo masivo, las ventas por catálogo también lo están logrando por medio de la compra de productos como fragancias, protección solar, cremas faciales, maquillaje y desodorante.

“Esto refleja un aumento del espectro de sus categorías, porque más hogares están adquiriendo productos por esta vía y por ende gana relevancia”, complementó García.

Retailers

De acuerdo con la división de consumo masivo de Kantar, durante años, los retailers tuvieron un diferencial que les otorgaba una alta competitividad; el consumidor percibía que podía conseguir todo lo que necesitaba en un solo lugar y no requería desplazarse a otro sitio. Compraba fruta, granos, enlatados, ropa y hasta electrodomésticos, pero se presentó un efecto espejo e inició una pérdida de esa diferenciación.

Estos cambios, dice, sucedieron en parte por la llegada de canales con propuestas diferentes y enfocadas en el precio. Uno de los atributos que más enamoraron al consumidor fue la conveniencia.

Esta conveniencia está relacionada con el factor tiempo. Los consumidores ven en los canales de compra que tienen una atención ágil un punto a favor de ellos, lo que resulta un poco diferente a las cadenas. La necesidad de rapidez viene de los estilos de vida actuales.

“Las marcas se están convirtiendo en retailers, y estos, a su vez, están más preocupados por ser marcas. Es una inclinación global. Las cadenas están invirtiendo 40% más en medios, algo que no pasaba,”, agrega García.

Esta deducción se da al ver que los retailers tienen aplicaciones o sus propias marcas. Mientras que a las marcas se les ve poniendo sus propios puntos de venta o desarrollando sus aplicaciones para la venta directa.

El resultado

Según Kantar, esta dinámica da como resultado tres tipos de consumidor especializado:

Tradicional:

Tiene un promedio de visita a 10 canales de compra por mes. Al ir a pocos puntos, sigue adquiriendo todo en un mismo lugar, compra diez o más categorías en cada visita. Además, tiene fuerte presencia en la ciudad de Medellín y el departamento del Atlántico.

Transición:

Está en el promedio nacional de visitar 15 canales de compra al mes. Tiene presencia en las regiones de Centro y Oriente, al ser zonas semejantes en algunas cosas.

Omnicanales:

Especializa su compra, por eso, adquiere en 20 canales. Una cuarta parte de la población hace parte de este grupo y sigue creciendo. Su presencia se resalta en Bogotá y la región Pacífico. Tiene el gasto más alto de la canasta de consumo masivo.

“La mitad de la población pertenecen al grupo Transición. El tradicional es el hogar que está perdiendo importancia. En términos de gasto, los omnicanal representan el 28% de toda la canasta y otro 24% los tradicionales, que siempre van a los mismos canales de compra”, recalca el líder de Kantar.

Omnicanal

Las personas omnicanal tienen una frecuencia de compra 40 veces mayor al tradicional (anual), además los superan en el gasto, pues el primero tiene un promedio de 3.6 millones de pesos mensuales, mientras que el del segundo es de 2.7 millones de pesos.

El grupo tradicional tiene una concentración en los niveles socioeconómicos 1 (un presupuesto muy restringido), además del 5 y el 6, lo que resulta un dato curioso. Mientras tanto, el omnicanal está, en mayor porcentaje, en los estratos 3 y 4, donde más peso poblacional existe en el país.

Durante los primeros diez días del mes, los consumidores adquieren productos de categorías básicas (necesarias) como alimentos y aseo básico. Entre los días 11 y 20, realizan adquisiciones especializadas como productos por catálogos y droguerías; eso incluye canales especializados. Al final del mes, aparece el comercio electrónico, que les brinda el beneficio del uso de tarjetas de crédito, ya que el efectivo lo requieren para terminar el mes con dinero.

“La especialización del consumidor presenta un nuevo panorama. Hay que darle un rol a cada canal para potencializar el gasto. Vemos que los compradores están explotando sus presupuestos, pero lo destinan a distintos puntos de venta, de allí la necesidad de que el rol sea dado por el canal y potencialice una categoría para su venta”, concluye Jaime García.

Comentarios

Las alianzas nos permiten innovar y generar nuevos puntos de contacto, y lo más importante cumplir con nuestro propósito de generar más sonrisas. El producto lleva dos meses en el mercado,

Las alianzas nos permiten innovar y generar nuevos puntos de contacto, y lo más importante cumplir con nuestro propósito de generar más sonrisas. El producto lleva dos meses en el mercado,  Rodrigo Cortés.

Rodrigo Cortés.

María Luisa Jimenez

María Luisa Jimenez MLJ. Nuestra intención siempre ha sido la de ser una marca global, una marca que representa un estilo de vida y que, por ende, trasciende fronteras.

MLJ. Nuestra intención siempre ha sido la de ser una marca global, una marca que representa un estilo de vida y que, por ende, trasciende fronteras.

Thor Borresen, vp de mercadeo Bavaria.

Thor Borresen, vp de mercadeo Bavaria. “RIco, pero no en exceso”.

“RIco, pero no en exceso”.