Escrito en .

D1 alcanzó 50,3% del mercado de discounters seguido de Ara (23,2%) y Justo y Bueno (10,7%)

lunes, 5 de agosto de 2019

GUARDAR

La variación que presentó el mercado en los últimos cinco año fue de 510,70%

Laura Neira Marciales – lneira@larepublica.com.co

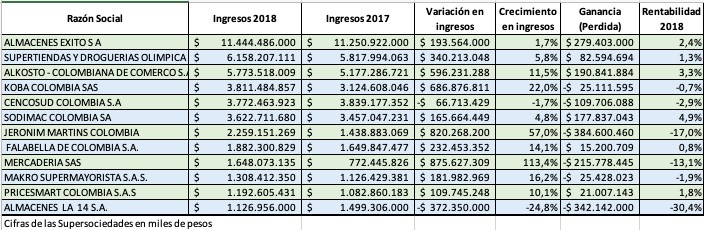

El los últimos años los discounters han tenido un desarrollo de 510,70%, pues mientras que en 2013 movían $1,47 billones, en 2018 lograron que la cifra ascendiera a $8,99 billones, según cifras de Euromonitor, que además hace una proyección de $25 billones para 2023.

Actualmente, el mayor porcentaje del mercado se lo reparten entre D1, que cuenta con 50,3%, seguido por Ara que tiene 23,2% y Justo y Bueno, que se lleva 10,7% del mercado.

Sin embargo, Paola Navas, ejecutiva de retail vertical de Nielsen Colombia, explicó que “todos los discounters están en una etapa de desarrollo distinta, por lo que no se puede decir que uno sea mejor que el otro, tienen concentraciones y planes distintos”.

En el caso de D1, fue uno de los primeros actores en llegar al país con este modelo, por lo que se ve como uno de los más grandes, además, tiene una presencia en los hogares colombianos de 55% y mantiene una frecuencia de ida de los clientes de aproximadamente 13 días, así como un gasto cercano a los $24.500.

Navas, afirmó que “a pesar de que para ellos Bogotá en gasto es el más importante, debemos esperar cómo le va con su expansión en la Costa y Barranquilla”.

LOS CONTRASTES

PAOLA NAVAS EJECUTIVA DE RETAIL VERTICAL DE NIELSEN COLOMBIA

“Todos los discounters están en una etapa de desarrollo distinta, por lo que no se puede decir que uno sea mejor que el otro, tienen concentraciones y planes distintos”.

JUAN ESTEBAN ORREGO DIRECTOR DE FENALCO BOGOTÁ CUNDINAMARCA

“Los hard discounts han cambiado el modelo para bien de los consumidores. Aunque han afectado a las tiendas de barrio también les han abierto una gran oportunidad”.

Por su parte, Ara a alcanzado una presencia en los hogares de Colombia de 22%, “y aunque todavía se ve una brecha muy grande con respecto al líder, está en su proceso de expansión, sobre todo en distintas zonas de Bogotá y sus al rededores, pero es importante resaltar que tiene una ticket promedio de $23.600 y una frecuencia de 16 días, además que su fuerte es la zona del eje cafetero que fue donde iniciaron”, agregó Navas.

Con respecto a Justo y Bueno, tiene una penetración en los hogares colombianos de 26%, pero todavía tiene un gasto ocasional muy bajo con respecto a los otros, pues es de aproximadamente $19.025, pero iguala al líder en cuanto a la frecuencia, pues tiene una tasa de 13 días. “Aún así les falta tener un consumidor que aumente su gasto promedio en la tienda. Su fuerte está en Bucaramanga, pues fueron de los primero en llegar allá, y su foco de expansión se encuentra en Bogotá”.

Con estos resultados, la ejecutiva de retail, concluyó que “los discunters están tomando fuerza, pues han logrado aumentar su ticket de compra y acercarse al promedio de las cadenas de retail que es de aproximadamente $40.000”.

Por otro lado, Juan Esteban Orrego, director de Fenalco Bogotá Cundinamarca, aseguró que “los hard discounts han cambiado el modelo para bien de los consumidores. Aunque han afectado a las tiendas de barrio también les han abierto una gran oportunidad, pues aunque los afecten un poco en el momento de apertura, por la curiosidad de las personas, siguen teniendo un plus que es el de tener un horario un poco más amplio y darle flexibilidad en los pagos a sus clientes o fiarles, cosa que no podrían hacer las tiendas”.

Asimismo, agregó que “los superetes si tienen una gran competencia ahí, aunque de todos modos muchas personas siguen buscando algunos productos de marcas reconocidas. A las grandes superfiicies también les hace una mella la aparición de este nuevo modelo, aunque se puede decir que el mercado es creciente y cambiante”.

Por ello, Navas aseguró que “si bien estas cadenas iban dirigidas en un principio a personas de estratos más altos y esto afectó a las grandes superficies, ellos respondieron con transformaciones en sus modelos, como Éxito Wow, Carulla Fresh Market o Jumbo con sus mundos, ofreciendo nuevas experiencias, y aunque su crecimiento no sea tan rápido como el de los lowcost, sí es constante” y agregó que “el foco de expansión de los discounters se amplió y ahora se quieren dirigir estratos un poco más bajos, por lo que las tiendas también deberán buscar transformarse”.

Adicionalmente, según el análisis de Nielsen, “los discounters crecen a 29,7% mientras, que el tradicional está estable. También llega a 73%, aumentando tres puntos porcentuales de penetración, con un gasto promedio de $27.990 y una frecuencia de compra de cada 11 días”, explican en su informe.

Asimismo, dicen que “el crecimiento de Ara y Justo y Bueno se explica principalmente por shifting del canal tradicional e independientes. Para el caso de Justo y Bueno, su crecimiento afecta a D1, más que a las cadenas” y destacan que “los supermercados llegaron al 95% de los hogares colombianos en el Q1 19, mantienen la frecuencia cada cuatro días y una factura promedio en $36.550; predominando las de pocos ítems y pagos en efectivo”.

Por otro lado, Cesar Caballero, gerente de Cifras y Conceptos, aseveró que “si bien estos supermercados lowcost transformaron el mercadeo al detal en Colombia, golpeando las grandes superficies, así como a las pequeñas tiendas de barrio, debemos ver si esto es sustentable en el tiempo, pues según la información que dan a conocer todavía no han llegado al punto de equilibrio, pero siguen invirtiendo para ganar nuevos segmentos de mercado, pero la pregunta es qué tanta caja tienen para soportar esto”.

Con respecto a las proyecciones de Euromonitor para 2023, Caballero explicó que “no es que se vaya a vivir una disminución en el crecimiento de estas compañías, sino que su base es cada vez más grande, por lo que aunque el crecimiento sea constante, no se va ver con la misma dimensión que se veía antes”.

Latinoamérica representa 1,9% de las ventas retail por e-commerce

Las ventas por internet cada vez tiene más fuerza, pues son una forma más rápida para adquirir un producto, además trae mayores beneficios como descuentos, productos exclusivos y demás. Por este desarrollo, actualmente Latinoamérica representa cerca de 1,9% de las ventas de retail por e-commerce.

Además, Statista proyectó que este año la región superará los 155 millones de compradores digitales y prevé las ventas en retail de comercio electrónico en la región superen los US$64.400 millones este año.

Escrito en .

Si desea escuchar esta noticia en vez de leerla haga click en

Reproducir

Ara es una compañía que hace parte del grupo Jeronimo Martins, empresa de origen portuguesa fundada en 1792, y con fuerte presencia en Polonia siendo la cadena líder del segmento de Hard Discount. Origino operaciones en Marzo de 2013, en Colombia, en la región del eje cafetero, posteriormente la costa atlántica, y hoy en día sigue consolidándose en el centro del país. Es una empresa totalmente orientada a la calidad, tanto en sus productos como en los procedimientos al interior en cuanto a sus centros de distribución y políticas de desarrollo de producto e innovación. Las auditorias de calidad, revisión de materia prima, empaques, regulaciones entre otras, hacen que sus productos de marca propia se diferencien de los demás, siempre yendo más allá de lo estándar y ofreciendo productos de mayor valor agregado al mercado.

Hoy en día cuenta con mas de 600 tiendas a nivel nacional, en las cuales se tienen aproximadamente 1,000 sku´s, y se ofrece una experiencia de compra diferente a las demás cadenas ya que tienen pollo y panadería siempre fresca para ofrecer una alternativa más completa y diferente.

Su crecimiento ha sido exponencial, y así como se convirtieron en lideres en el mercado Polaco y en Portugal, no tengo ninguna duda de que es cuestión de tiempo para que se consoliden como lideres en el mercado Colombiano e inclusive en otros países de Suramerica a nivel regional.

Escrito en .

Escrito en .

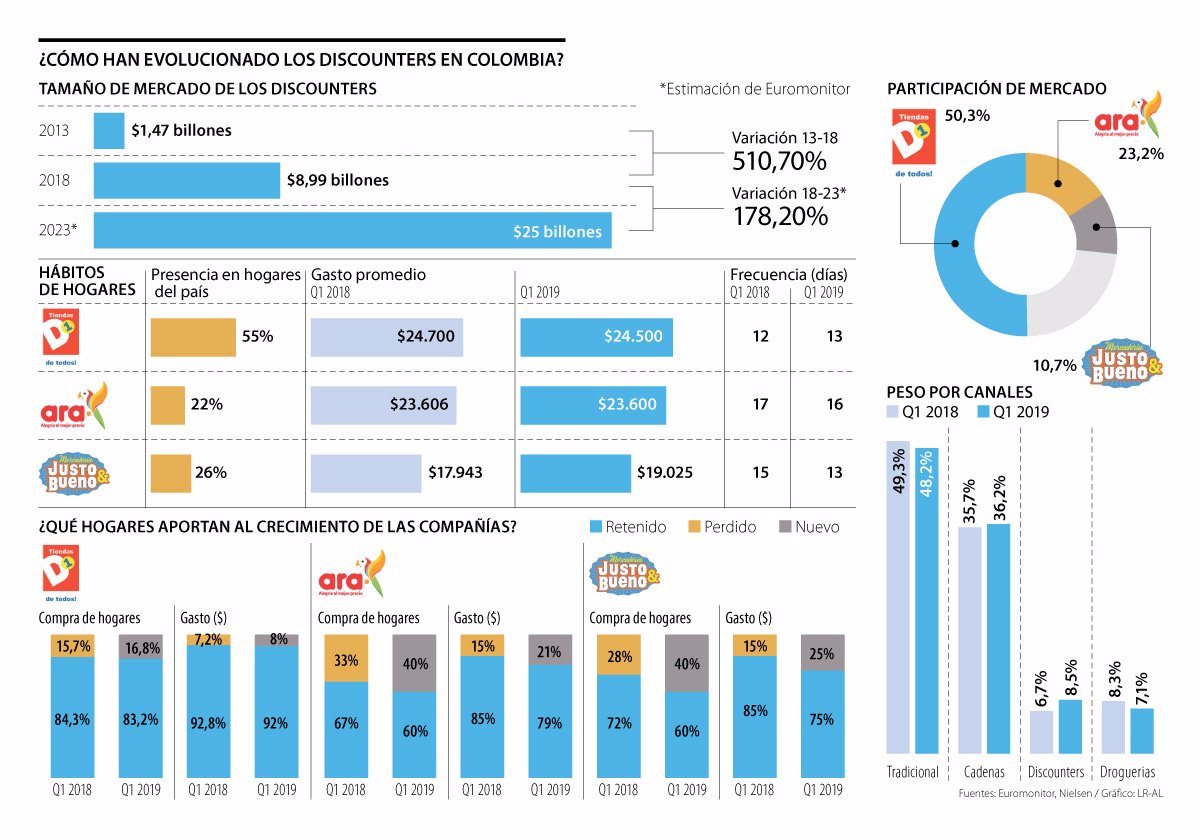

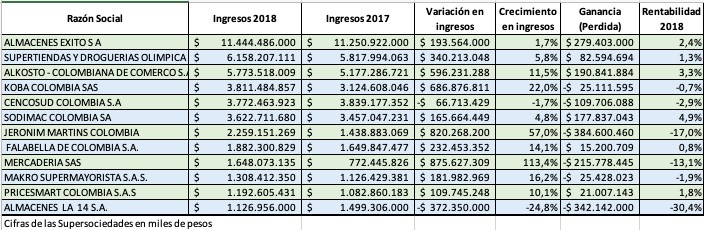

Uno de los hechos más significativos de la industria de supermercados en nuestro país, es el ascenso que tuvo Koba Colombia propietaria de la marca D1, en su desempeño en 2018. En efecto, sus ingresos se situaron en los $3.79 billones que representan un crecimiento del 22%, frente al año anterior.

Tan solo el Grupo Éxito, Olímpica y Alkosto superan los resultados esta empresa que en solo 6 años de existencia, se han convertido en la mejor alternativa del segmento denominado “Hard Discount”.

D1, le gana la posición a Jumbo/Metro/Easy, cuyos ingresos ascendieron a los $ 3.75 billones, con una disminución del 2.1% y que paso al quinto lugar, en el ranking.

Si bien es cierto, el 2018 tuvo un entorno económico cargado de incertidumbre, con una muy fuerte competencia de las tiendas de descuento duro, que a través de nuevas aperturas y acción promocional agresiva, ganaron cuota de mercado frente al canal moderno, (supermercados) y las tiendas de barrio.

Participación de mercado

Fuentes de Kantar Worldpanel, determinan que D1, mantiene el liderazgo y alcanza una participación de mercado total, superior al 10% a partir del tercer trimestre del año, donde el segmento de Hard Discount, que incluye también a Ara y Justo y Bueno, alcanzó una participación del 16%.

D1 cerró el año con 900 tiendas, realizando 163 aperturas de tiendas, con un crecimiento del 22% frente a 737 tiendas al cierre del año 2017, ampliando su presencia en las 5 zonas donde hace presencia: Bogota, Antioquia, Eje Cafetero, Santander y Valle del Cauca.

D1 cerró el año con 900 tiendas, realizando 163 aperturas de tiendas, con un crecimiento del 22% frente a 737 tiendas al cierre del año 2017, ampliando su presencia en las 5 zonas donde hace presencia: Bogota, Antioquia, Eje Cafetero, Santander y Valle del Cauca.

Los aspectos más destacados

Dentro de los aspectos destacados en el desempeño de D1, se amplió la oferta de productos con valor diferenciado, sin descuidar la propuesta de valor en cuanto a excelente calidad y simplicidad, al mejor precio. Así mismo, luego de varias pruebas piloto en tiendas para confirmar la conveniencia de implementar la opción de pagos electrónicos con tarjetas débito y crédito, se inició en noviembre la implementación de este sistema de pago, en todas las tiendas. Sin lugar a duda, el año 2018 tuvo un entorno económico cargado de incertidumbre, con un sector de retail activo de parte de la competencia en apertura de tiendas y promociones. Sin embargo, Koba mantiene el liderazgo y alcanza una participación de mercado total superior al 10%, a partir del tercer trimestre del año, donde el segmento de Hard Discount, incluyendo Ara y Justo y Bueno, alcanzan una participación del 16%, según datos de Kantar Worldpanel.

Ventas por m2

De acuerdo con el estudio de VENTAS DE LOS RETAILERS POR M2 EN COLOMBIA 2018, D1, ocupa el segundo lugar de mejor desempeño mensual por m2 con $ 1.003.380, tan solo superada por Carulla y por encima de Almacenes Éxito.

Los otros competidores

Por su lado, Jerónimo Martins Colombia propietaria de la marca Tiendas Ara, que como D1 compite en el segmento de descuentos duros, tuvo ventas el año pasado por $ 2.2 billones, con un alza de 56.7 %.

Entre tanto, el club de compras por membresía PriceSmart Colombia facturó $ 1.19 billones, lo que representó un alza de 10.2 %

La cadena Makro, tuvo ingresos por $ 1.28 billones, con un incremento de 16.3 %.

Finalmente Colombiana de Comercio (Alkosto) vendió $ 5.57 billones con un incremento de 11.5 %.

Fuente: Leopoldo Vargas Brand- Gerente de Mall & Retail.

Regístrate a nuestro Newspaper en el siguiente link: https://bit.ly/2M999Dw y recibe cada semana las noticias más importantes de la industria de centros comerciales y retailers.

Escrito en .

LOS PRINCIPALES CAMBIOS DE LA DISTRIBUCIÓN MODERNA EN COLOMBIA EN LOS ÚLTIMOS SEIS AÑOS

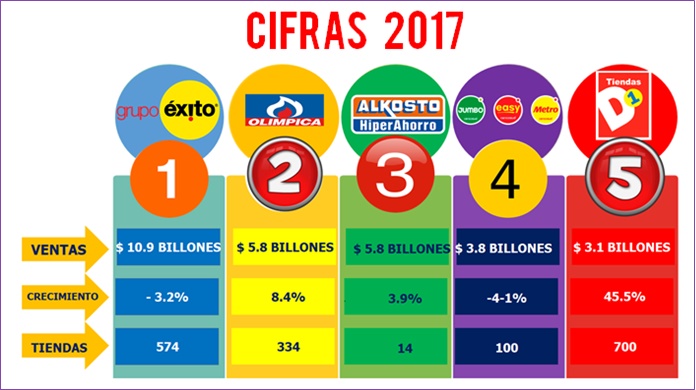

La distribución moderna en Colombia, está atravesando enormes cambios. El peso de los formatos, así como la participación de los principales actores varían año tras año. Esos cambios se traducen por modificaciones radicales, en la forma y en los lugares clásicos de compra de los colombianos. La participación en venta del Hard Discount paso de 1.4% en 2013 a 21.3% en 2017. El Cash en Carry paso en el mismo tiempo de 17.6% al 21.3% y en el mismo periodo el supermercado, perdió 17.5% de participación en las ventas de la distribución moderna.

Otro cambio importante que todavía no percibimos como un elemento constitutivo de la distribución moderna, es la compra por internet con sus respectivos actores nacionales e internacionales. Si la participación de hoy no supera el 0,5% de la venta de alimentos se anticipa para en no menos de 5 años, una participación del orden del 5%.

En esta publicación, iremos analizando las explicaciones de la perdida de afecto de los consumidores hacia los actores tradicionales, intentaremos entender las razones tangibles del despegue tan fuerte en participación de las empresas de Hard Discount, explicaremos lo que permite imaginar un despegue muy fuerte del canal de venta a través de internet , y terminaremos nuestra presentación buscando en que el Cash & Carry todavía sigue respondiendo a la necesidad de un mercado con una alta tasa de informalidad.

•Los actores tradicionales con modelos que contestan parcialmente a las necesidades del nuevo consumidor:

El análisis honesto de la evolución de las ventas de los actores tradicionales, deja mucho que pensar sobre la capacidad de los modelos antiguos a seguir, contestando de forma monopolística a las necesidades del consumidor de hoy y de mañana.

Para entender lo que está pasando, el grupo de los 4 mosqueteros (Éxito, Olímpica, Cencosud, La 14) están globalmente perdiendo en capacidad de crecimiento. La venta de esos actores en el periodo 2013-2017 muestra un crecimiento global y no retratado de inflación del 12.3% pero si uno resta la inflación de los últimos 5 años es una regresión del (9.91%).

La única empresa de las 4, que logro crecer retratando el efecto de la inflación durante el periodo y de forma significativa fue Olímpica, que supo seguir consolidando sus números integrando actores locales y con un modelo comercial que depende menos del hipermercado.

Cuáles son las explicaciones de la perdida de afecto de los consumidores hacia los actores tradicionales:

•La llegada alrededor de las tiendas históricas de nuevos puntos de venta (Hard Discount , Club de precios , expansión de su competencia directa o su propio plan de aperturas) que tiene como consecuencia la reducción de venta a superficie comparable.

•La capacidad de los nuevos formatos de entregar un surtido reducido con un diferencial de precio al consumidor significativo, provoca una pérdida de clientes, que consideran esta nueva alternativa cada vez más atractiva

•El cambio en el comportamiento del consumidor, que empieza a considerar la posibilidad de comprar vía internet a precios competitivos.

• Las características propias del modelo económico del hipermercado o supermercado, no adaptado para penetrar zonas con escasez de población o con zona primaria muy pobre.

• El sistema de agresividad promocional del modelo tradicional, con diferencial de precio muy grande entre el precio permanente y el precio de oferta que hace que el cliente se vuelve muy desleal, dejando al Hard Discount y al Cash & Carry un espacio precio importante en el día a día.

¿Cuáles son las alternativas del formato tradicional para limitar la perdida de market share e intentar recuperar del terreno perdido?

Algunas estrategias pueden ayudar a ganar cuota de mercado, veamos algunas:

• Dar más importancia en la implantación a los 1.200 productos, comparables al Hard Discount y colocar una cartulina de precios comparados para explicar al cliente que no solamente uno ofrece panel de productos más amplios, sino también unos precios iguales de agresivos o inclusive más agresivos y así no dejar espacio a la competencia.

• Depurar el surtido de productos innecesarios, para a la vez enriquecerlo con productos importados o nacionales que se acercan más del precio de venta que provoca la compra (Price point click).

• Favorecer el desarrollo de los productos frescos, para destacar la evidencia del todo a bajo del mismo techo y de la economía de tiempo que uno genera al momento de la compra en el híper o supermercado.

• Destacar en la implantación las nuevas tendencias de mercado como la alimentación Bio, los productos light, los diferentes niveles de calidades cuando el volumen de venta de la familia lo justifica.

• Ser más atractivo en la política de precios permanentes para poder competir con los actores nuevos del mercado.

• Desarrollar soluciones serviciales como la entrega a domicilio, la venta por internet, etc.

El Hard Discount , con una participación de 15% es el formato con más crecimiento de la distribución moderna:

•Si todavía el formato de Hard Discount tiene dificultad para conseguir utilidades, el crecimiento en ingreso en los últimos cinco años fue bastante significativo. La cadena D1 parece ser el nuevo actor ineludible del formato con una venta en 2017 superior a los 3,1 billones de pesos colombianos. Uno puede imaginar que el año 2018 permita a la cadena no solamente acercarse a los 4 billones, pero sobretodo obtener utilidades lo que haría de este formato no solamente un éxito comercial sino también un éxito empresarial.

•Las tres empresas del formato (D1, Ara, Justo y Bueno) con números de referencias diferentes, con presentaciones propias a cada uno, lograron imponer su existencia y hacerse un hueco en el universo de la distribución moderna. La calidad de los precios, así como la cercanía de la oferta mercantil encontraron un nivel de aprobación por parte de los consumidores que va creciendo. El tamaño de las tiendas como el nivel de venta promedio realizado, aguantan la implantación de esas cadenas en pequeñas ciudades y en barrios de escasos recursos, que carecen de soluciones modernas de distribución. Uno estaría sorprendido por el nivel de venta logrado inclusive en los estratos altos.

• El control drástico del surtido con una sola presentación por necesidad tiene como consecuencia un volumen de compra alto por referencia. Este volumen explica por parte la capacidad de negociación de las cadenas. Un modelo comercial que favorece un nivel de rentabilidad en un porcentaje bajo por producto así como una buena capacidad de negociación fruto de un surtido controlado y reducido son los garantes de una buena penetración y frecuentación en las tiendas del formato Hard Discount.

La venta por internet con una participación todavía limitada sin embargo con un futuro muy prometedor:

• Si la participación de las ventas de productos alimenticios a través de internet es pequeña, menos del 0.1% de cuota de mercado, el futuro parece prometedor. En efecto, se prevé en algunos estudios números cerca del 5% en menos de 5 años en Colombia. No olvidar que países como Francia, Reino Unido ya superan 5% de participación otros como Corea del Sur, por ejemplo, están con un porcentaje superior al 19%.

• El cambio de entorno, explicado en parte, por la dificultad de movilidad y el acceso cada vez más limitado a los medios de transporte público, harán que el consumidor pase por el medio de internet para realizar sus compras. El tiempo es siempre más contado, las compras de alimentos ya no son momentos de placer para la mayoría de nuestros clientes eso también explica la evolución futura de participación de las compras por internet.

• El incremento de la tasa de detención de Smartphone que pasara de 44% a la fecha a 53 % en 2020 explica también porque este canal de distribución tiene buenas perspectivas para el futuro.

• La venta por internet permite dos ahorros importantes .El primer ahorro es que para vender no se necesita de tiendas que generan gastos de personal y generales para poder funcionar, gastos que encarecen el costo de distribución .El segundo es el costo financiero de detención del stock, en efecto más multiplicamos los puntos de venta más incrementamos los niveles de stock y los riesgos de rupturas. La suma de esos ahorros proporciona la posibilidad, una vez controlado y maximizado el costo de la entrega a domicilio, de tener una política de precios al público muy agresiva, es decir con un diferencial contra los actores tradicionales de más o menos 10%.

• Las cadenas de venta de productos alimenticios por internet tienen la capacidad de ofrecer un surtido extenso sin tener que asumir el costo de detención de esos productos en todas las tiendas sino más bien en los centros de distribución. Generan de esta forma una fuente de diferenciación soportando el costo del stock de productos de baja rotación de forma centralizada y no en cada punto de venta.

• Veremos si todas esas ventajas reunidas son capaces de cambiar el paisaje de la distribución en Colombia. Me temo que sea de nuevo los actores tradicionales (Híper y Súper) que estén de nuevo soportando el costo del despegue de venta del canal digital.

El club de precio que consolida su participación

• Este formato con tres actores principales es el segundo en términos de participación (21%) y se consolida cada vez más como la fuente imprescindible de abastecimiento del canal de distribución informal que representa la mitad del mercado global. Alkosto es el líder indiscutible en esta categoría, pero tenemos que reconocer que los tres actores aportan al crecimiento del formato en los últimos 5 años.

• El único verdadero Club de precio es PriceSmart con membresía, los demás actores ofrecen productos con formatos club sin obligar a los clientes a ser miembros de la cadena.

• La posibilidad para el pequeño comerciante así como el cliente final de compra en las tiendas aprovechando de precios convenientes, busca su origen en la estrategia de negociación de productos club (tamaño familiar) pero también en la capacidad del formato a manejar un nivel de margen bien inferior al usualmente aplicado por los actores históricos

• El número de aperturas de nuevas tiendas explica también la evolución positiva de las ventas del formato

Como Conclusión al presente documento de análisis, podríamos distinguir dos grandes categorías de comerciantes. Los actores tradicionales (híper y súper) que tienen una expansión moderada y un decrecimiento a superficie comparable corregido de la inflación, y los demás formatos (Hard Discount, internet, club de precio) que ofrecen precios más atractivos por la propia naturaleza del modelo comercial y una dinámica fuerte de expansión.

Si los formatos históricos siguen dominando en ventas y participación el canal moderno de distribución, la pérdida de cuota de mercado debe llevar a estos actores a reconsiderar el futuro del formato. La problemática del súper y del híper no es solamente de Colombia, es un fenómeno internacional de adecuación del formato a los cambios de costumbre de compra de los consumidores. Tres factores explican esos cambios: Falta de Tiempo, pérdida de competitividad de los precios al consumidor y Cambios en la composición de la canasta básica de compra.

Fuente: Franck Pierre, Ex CEO de Carrefour Colombia. Consultor de Empresa. Experto en retail.

Mail: franck_pierre@live.fr

Regístrate a nuestro Newspaper en el siguiente link: https://bit.ly/2M999Dw y recibe cada semana las noticias más importantes de la industria de centros comerciales y retailers.

Escrito en .

D1, Ara y Justo & Bueno están dentro de las 100 empresas más grandes

Jueves, 6 de junio de 2019

GUARDAR

Los discounters registraron 436 aperturas el año pasado

Paola Andrea Vargas Rubio – pvargas@larepublica.com.co

Los consumidores colombianos van cada vez más a las tiendas de descuento para mercar. Dicho auge, que ha tenido este tipo de canal en el país, no solo se evidencia en su crecimiento de 26,5%, según Nielsen, sino que además, se reflejó en la más reciente publicación de las 1.000 empresas más grandes del país, debido a que D1, Ara y Justo & Bueno se metieron al club de las 100 más vendedoras con ingresos por $3,7 billones, $2,2 billones y $1,6 billones, cada una.

Los buenos resultados por parte de estas compañías pertenecientes al sector de comercio tiene su explicación en que, por ejemplo, “D1 presenta una propuesta de valor muy interesante a sus clientes al ofrecer alta calidad, bajo precio, cercanía y agilidad en la experiencia de compra. Ante esta oferta, muchos clientes realizan su abastecimiento de abarrotes en nuestras tiendas y complementan sus compras en otros canales”, explicó la firma.

También vale la pena resaltar que D1 superó en la lista de las más grandes por ingresos a Cencosud, mientras que Ara lo hizo con Falabella y Justo & Bueno con PriceSmart, compañías que estuvieron un puesto por encima en el top 1.000 publicado por la Supersociedades del año pasado.

El buen momento por el que pasan estos establecimientos también tiene su explicación en que estas tiendas le ofrecen a los consumidores la posibilidad de elegir y comprar diversos productos a precios bajos, lo cual las ha llevado a posicionarse en el comercio.

LOS CONTRASTES

ANDRÉS SIMONCOUNTRY MANAGER DE KANTAR WORLDPANEL

“Nueve de cada 10 hogares de Colombia ya compran en los canales de descuentos y minimercados. La frecuencia de compra en las tiendas de descuento tuvo un incremento de 11% durante 2018”.

Esto se evidencia también en que el Grupo Éxito, la firma más grande del comercio, continúa en el top tres de las más vendedoras del país y además, sus ingresos, de $55 billones, representan 40% del total facturado por este segmento, que fue de $139 billones.

La carta que se jugó Éxito para alcanzar dichos resultados fue la de la innovación en su operación en Sudamérica, dijo Carlos Mario Giraldo, presidente del grupo.

Escrito en .

Gráfico: ILACAD World Retail

Tiendas Ara, la cadena de tiendas de descuento de Jerónimo Martins, incrementó sus ventas un 28% en moneda local durante el primer trimestre de 2019, al alcanzar una facturación de 169 millones de euros, gracias a una intensa acción promocional, una mejora en la propuesta de valor y la expansión física.

“En Colombia, el retail organizado continúa muy dinámico y con una elevada intensidad promocional. Ara avanza con su estrategia de expansión y refuerza la implementación en los barrios, además de realizar una mejora de la propuesta de valor”, señaló Jerónimo Martins en su último reporte trimestral.

Ara inauguró nueve tiendas durante los tres primeros meses del año 2019 y lanzó 25 nuevos productos de marca propia, que representa ya el 45% de las ventas de la cadena en el país. Además, “las acciones promocionales diferenciadoras y atractivas y otras iniciativas junto a los consumidores contribuyeron a un buen desempeño de las ventas de la cadena”, relató la compañía.

“Entramos en el 2019 con fuerza y los resultados del primer trimestre reflejan esa dinámica. Todos nuestros negocios registraron muy buenos desempeños de ventas y de rentabilidad, que ganan aún más relevancia en un contexto de calendario negativo y de aumento del número de los días de cierre obligatorio de las tiendas los días domingo en Polonia. Estoy confiado en nuestra capacidad de superar los desafíos a la vista y de continuar creciendo por encima del mercado a lo largo de 2019”, expresó Pedro Soares dos Santos, presidente y administrador delegado de Jerónimo Martins, en relación a la actividad del Grupo en el mundo.

Gráfico: ILACAD World Retail

A nivel general, durante los primeros tres meses del año, las ventas consolidadas de Jerónimo Martins aumentaron 1,1%, al registrar una facturación de 4,2 mil millones de euros, a pesar del efecto calendario y de la situación de Polonia. A tasas de cambio constante, las ventas del Grupo crecieron 3,2% con un Like-for-Like neutro.

El EBITDA consolidado fue de 214 millones de euros y el resultado neto alcanzó los 72 millones de euros. Entre enero y marzo, la compañía portuguesa invirtió 95 millones de euros, de los cuales el 46% fue destinado a Biedronka y el 26% fue desembolsado en Portugal.

DICO CUSTOM LLC es miembro de DICO EXHIBICION Y DISENO COMERCIAL S.A.S. - GRUPO MERCADEO, empresa de arquitectura comercial, fabricante de mobiliario comercial.

Tienda en línea